Сроки подачи заявления о прекращении деятельности по енвд в 2017 году

+ Дата публикации: - 10.09.2017 - 2513 Просмотров

Нужно подать заявление о прекращении деятельности по ЕНВД. За предшествующий год превысила установленный лимит в 100. Заявление о снятии с учёта организации как плательщика ЕНВД.

Также, она должна в обязательном порядке уведомить индивидуального предпринимателя об этом с помощью письма. В том случае, если деятельность ИП происходила в различных субъектах нашего государства, форму о снятии с учёта единого налога нужно подавать в каждом населённом пункте, где организация работала. В течение пяти рабочих дней после подачи заявления индивидуальный предприниматель будет снят с учёта системы налогообложения ЕНВД. Об этом он будет уведомлен посредством почтовых сервисов.

Прекращение применения ЕНВД: основные этапы

Необходимо понимать, что дата снятия с учёта идентична тому дню, который вы указали в форме заявления в соответствующей графе. То есть, говоря простым языком, вы сами указываете дату снятия вашей организации со специальной системы налогообложения и причину этого.

Стандартная процедура закрытия ИП в 2017 году

Если сроки подачи заявления о снятии с учёта единого налога, связанного с полным прекращением деятельности организации, дата снятия устанавливается на последнее число месяца, в течение которого было подано заявление. Это означает, что индивидуальный предприниматель будет обязан оплатить налог в полной мере за весь календарный месяц, а не за фактический срок деятельности предприятия. Перейти на другой тип системы налогообложения в случае сохранения видов деятельности ЕНВД, ИП может исключительно в начале календарного года (в течение первых пяти рабочих дней января).

В заявлении о переходе на альтернативную систему налогообложения, при условии прекращения действия предприятия в течение календарного года и открытия другой организации с иным видом деятельности, должны указываться даты прекращения и старта функционирования ИП. В случае несоблюдения вышеуказанных требований, переход на другой тип системы налогообложения осуществляется в последний рабочий день месяца подачи заявления в налоговый орган. При отказе от свидетельских показаний различного рода на ИП возлагается штраф в размере трёх тысяч рублей.

На основе вышеописанной информации можно сделать вывод о том, что перед стартом процедуры снятия с системы налогообложения ЕНВД или же при переходе на альтернативный вариант, необходимо тщательно продумать каждый шаг. В частности, повышенное внимание требуется уделить срокам снятия, так как в противном случае вы будете оплачивать налог за весь месяц. Необходимо понимать, что единый налог на вменённый доход – это всего лишь дополнение, своего рода модификация, к общепринятой в нашем государстве.

Индивидуальным предпринимателям лучше всего пользоваться упрощённым типом налогообложения.

Причины и сроки снятия с учета ИП или ООО

Все организации, включая ИП, (исключение составляется) обладают правом добровольного перехода на любую системы налогообложения при условии соблюдения всех требований и условий. Он осуществляется в начале календарного года. Абсолютно весь сектор налогообложения системы ЕНВД обладает правом перехода с первого рабочего дня нового месяца, в связи с прекращения действия обязательств по уплате налогов. Основная прибыль организации за один месяц вычисляется законодательством по фиксированной формуле в отдельном компоненте для конкретного вида деятельности.

Но в случае, если доход увеличился, сумма налога не повышается – это и есть главное достоинство ЕНВД. Подается предпринимателю для сравнения суммы базы налогообложения. Приказ об утверждении расчетного листа скачать можете. Правила оформления заявление о невыходе на работу в связи со смертью родственника вы можете увидеть. Пользоваться или нет таким режимом налогообложения, как ЕНВД – это личное дело каждого налогоплательщика. Если было принято положительное решение, то обязательной является постановка на учет в налоговой службе.

Соответственно, в случае перехода с ЕНВД на другой вид налогообложения, бизнесмен должен обязательно известить об этом налоговый орган в официальном порядке. Была выбрана другая система налогообложения. Срок действия особого налогового режима ограничивается началом 2018 года.

Преимущество налогоплательщика состоит в том, что при расчете и уплате налога используется вмененный доход, регламентированный ст. НК РФ, а размер реально полученной прибыли совсем не берется во внимание. Основным изменением минувшего года является отнесение к объекту налогообложения кадастровой стоимости недвижимого имущества (движимое, по-прежнему, не подлежит обложению налогом). Если же принято решение о переходе на другую систему налогообложения, тогда предприниматель обязан подготовить заявление.

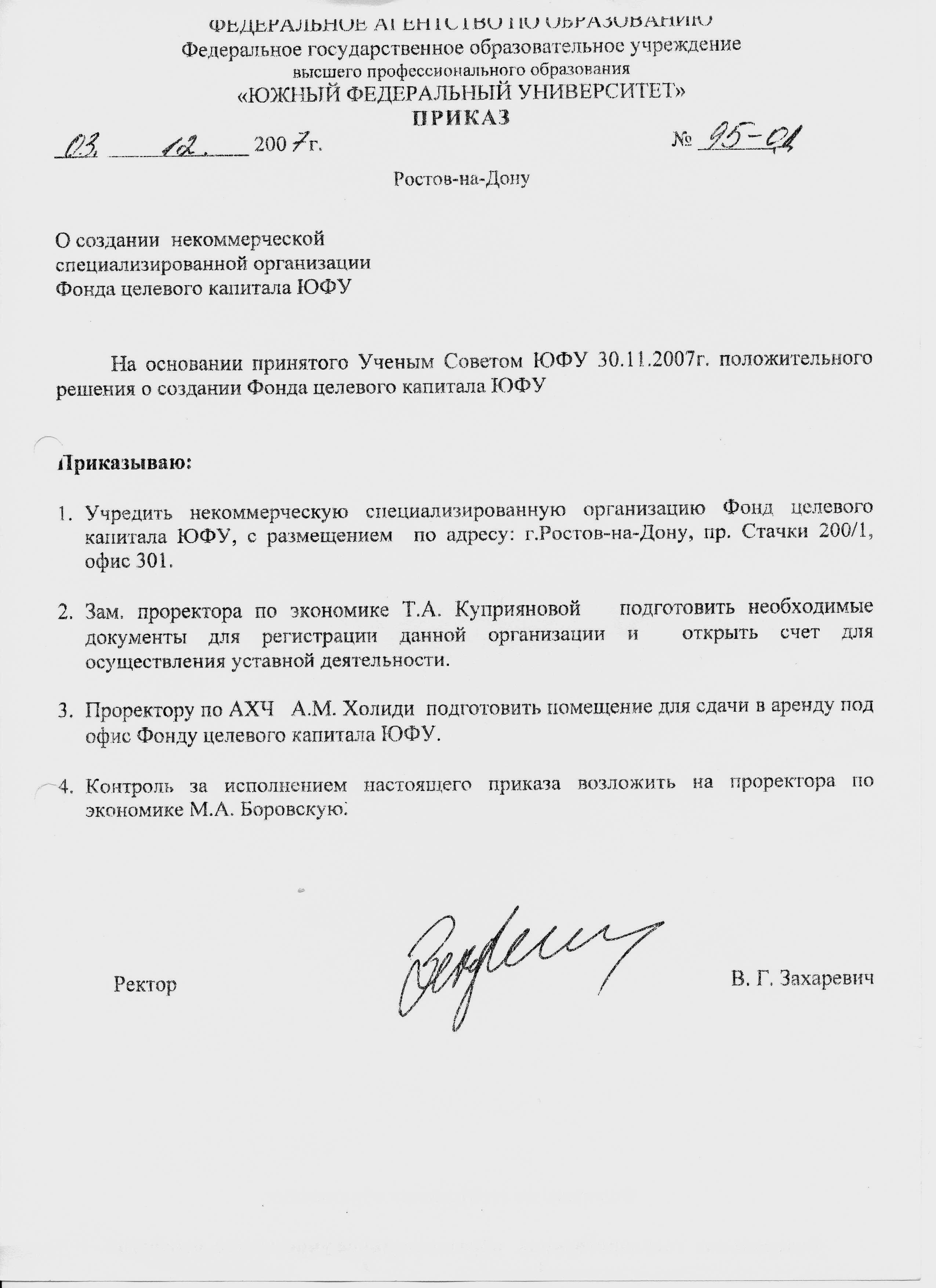

За утверждение форм заявлений о снятии с учета отвечает Приказ ФНС № ММВ-7-6/1@ от 12. Форма ЕНВД-3 подходит для организации, а форма ЕНВД-4 для индивидуального предпринимателя. Заявления о прекращении деятельности в соответствии с вмененной системой налогообложения необходимо подавать в налоговую инспекцию в соответствии с местом регистрации. Снять организацию или индивидуального предпринимателя можно только в том случае, если имеется соответствующее основание.

Таким основанием может быть прекращение вмененной деятельности. Для этого нужно подать заявление в налоговую службу. Период официального оповещения контрольного органа ограничен 5-ю рабочими днями.

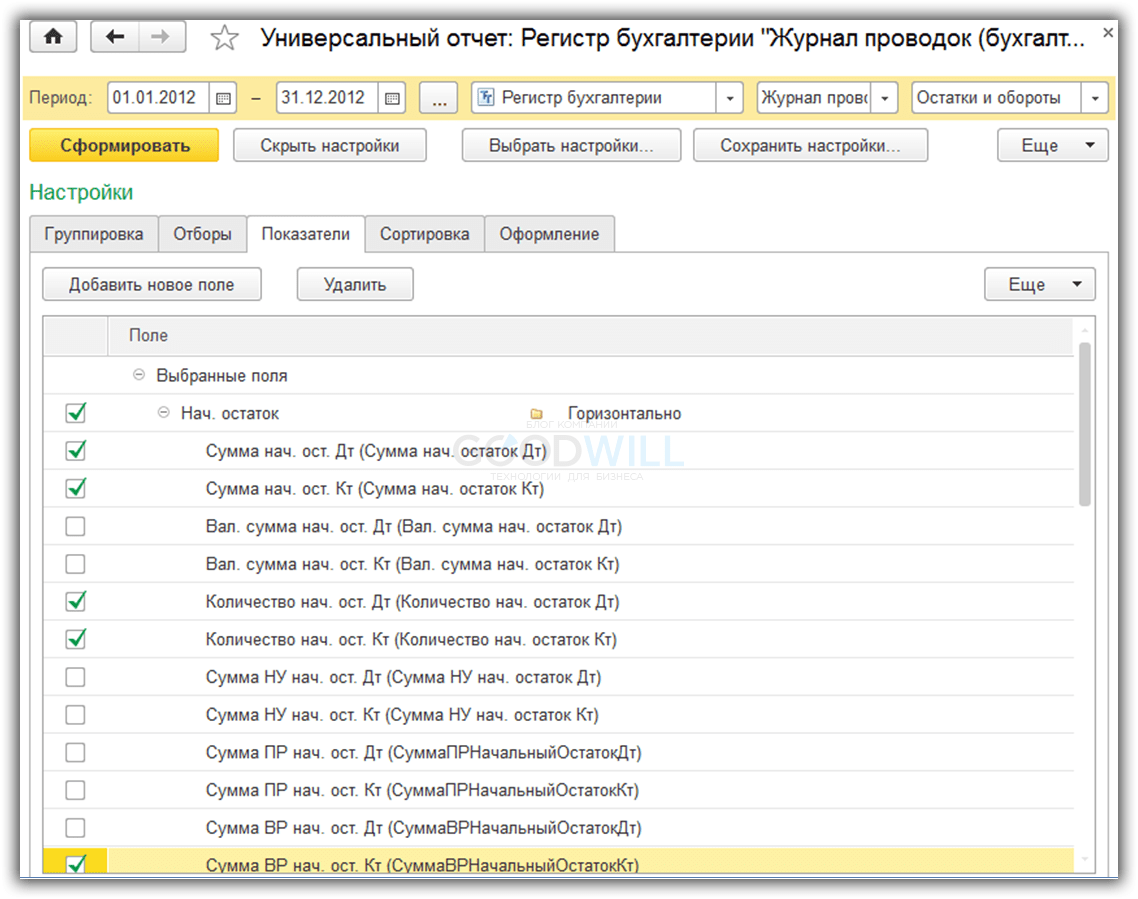

Числом снятия с учета является дата, указанная в заявлении. После ответа ФНС предприятие не имеет права применять данную систему для исчисления платежей в бюджет. Заявление ЕНВД-3 включает в себя определенные поля, подлежащие заполнению, если в правилах не установлено иное. Каждое число указывается в отдельной ячейке.

Исключение представляет собой дата, заполнение которой осуществляется в 3-х полях, разделенных точкой. Допускается как ручное, так и компьютерное заполнение. В каждое пустое поле необходимо поставить прочерк. В случае если предприятие выбрало ко мпьютерный способ заполнения, для печати следует устанавливать шрифт Courier New, высота 16-18. Для исправления ошибок запрещено использовать корректоры и другие аналогичные средства. Распечатывать бланк можно только на одной стороне листа.

Если заявление состоит из нескольких листов, их скрепление не допускается. Поля ИНН и КПП являются обязательными при заполнении заявления № ЕНВД-3. Кодов КПП может быть несколько в соответствии с количеством территорий, используемых для ведения «вмененной» деятельности. Если речь идет о российском предприятии, то в строках 5-6 следует указать цифру 35, а если об иностранных — 77. Поле «Код налогового органа» необходимо для указания кода налоговой инспекции, производящей прием заявлений.

Далее необходимо указать причину снятия с учета (п. Нарушение требований использования ЕНВД, установленных в пп. В четырех строках, расположенных ниже необходимо написать полное наименование учреждения. При этом следует опираться на учредительные документы. После этого указывается ОГРН. ГГГГ необходимо использовать для указания даты прекращения деятельности, но только в том случае, если основанием снятия с учета является цифра 1, 2 или 4. Если же предприятие допустило нарушения ст. То нужно просто прочерки в данных ячейках. Последовательность заполнения приложений к форме ЕНВД-3 зависит от того, какие это бумаги.

Их перечень определяют виды деятельности, которые практиковала организация и планирует прекратить. Поля ИНН и КПП идентичны тем, что располагаются на 1-й странице. Далее уточняется предпринимательская деятельность. После следуют сведения об адресах осуществления деятельности, которая облагалась ЕНВД, а завершает все фраза руководителя о подтверждении достоверности и полноты предоставленной информации. Заполнение заявления по форме ЕНВД-4 нельзя назвать сложным, но ему все же присущи некоторые особенности. В состав документа входит 2 раздела: титульный лист и несколько приложений.

Подаем заявление о снятии с учета плательщика ЕНВД

На одном листе приложения допустимо указывать не более 3-х видов деятельности, приносящей доход. С 2013 года в соответствии с новой нормой, плательщик ЕНВД, нарушивший срок подачи заявления, направленного на прекращение (приостановление) деятельности, должен указать последний день месяца, в котором было подано заявление. Для плательщика обозначает это то, что необходимо будет оплатить за полный месяц, а не за фактическое время деятельности. Единый налог на вмененный доход не предусматривает подачу «нулевой декларации», так как за объект налогообложения принимается базовая доходность.

Сумма налога за квартал рассчитывается с момента регистрации или до даты снятия с учета.

Копирование материалов допускается только при использовании активной ссылки на этот сайт. У Вас есть вопросы о ведении бизнеса или предпринимательстве? На покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

Причины и сроки снятия с учета ИП или ООО

В сентябре начнется рассылка бумажных уведомлений на уплату личных налогов. Если гражданин не проживает по месту прописки, такое уведомление может потеряться.

Образец заполнения и пустой бланк формы ЕНВД-4

Чтобы этого не произошло, лучше заранее сообщить в инспекцию свой актуальный адрес для корреспонденции. Так, в счете-фактуре появилась новая графа 1а «Код вида товара». Она предназначена для экспортеров, реализующих товары в страны ЕАЭС. Первичные учетные документы, необходимые для исчисления и уплаты налогов, нужно хранить как минимум четыре года. Минфин разъяснил, с какого момента вести отсчет этого срока. Сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра.

На сайте ФНС опубликованы ответы на наиболее часто задаваемые гражданами вопросы, касающиеся использования налоговых льгот. В том случае, если предприниматель принял решение о прекращении деятельности и закрытии ИП в 2017, если он на ЕНВД, есть ряд особенностей при оформлении документов. Связано это с тем, что вменёнка является одним из двух спецрежимов, где налог платится исходя из фиксированного дохода, а не фактического.

И предприниматель как вменёнщик может числиться в другой налоговой, а не по месту жительства.

Образец заполнения и пустой бланк формы ЕНВД-4

Вставать на учет и отчитываться надо в месте ведения деятельности, за исключением развозной и разносной торговли, перевозок. Но главная особенность – при расчете налога не имеет значения фактический доход, налог необходимо платить даже в том случае, если деятельность не ведется вообще или приносит убытки. Поэтому чем быстрее произойдет снятие с ЕНВД ИП в подобных ситуациях, тем ниже будет задолженность перед бюджетом. Одним из оснований для прекращения уплаты налога по вмененной системе налогообложения может быть прекращение деятельности в качестве предпринимателя.

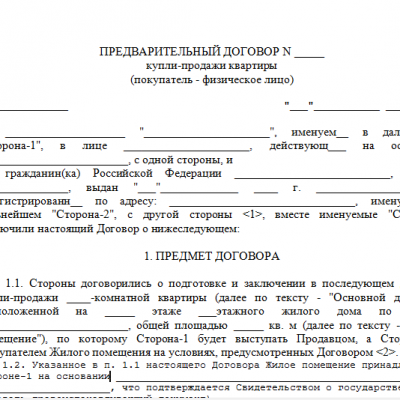

ИП может в любой момент завершить бизнес, достаточно предоставить необходимые документы, чтобы внесли запись в реестр о прекращении деятельности. Но если ИП на ЕНВД, то в этом случае необходимо подать заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика ЕНВД по, утв.

В связи с тем, что ИП в качестве налогоплательщика мог быть поставлен на учет по месту ведения деятельности, то есть в налоговой не по месту жительства, то и заявление по форме ЕНВД-4 надо подавать в этот же налоговый орган. Срок подачи, если прекращена деятельность, – пять дней, как указано в. Дата прекращения деятельности указывается в заявлении. Автоматическое снятие с учета в случае прекращения деятельности в качестве предпринимателя не предусмотрено, тем более что налоговый орган другого региона не знает о том, что предприниматель решил закрыть ИП на ЕНВД и в случае неполучения деклараций будет начислять налог и штрафовать за несдачу отчетности.